-

お電話でのお問い合わせ082-569-9678

- お気軽無料相談!!

お電話でのお問い合わせ082-569-9678

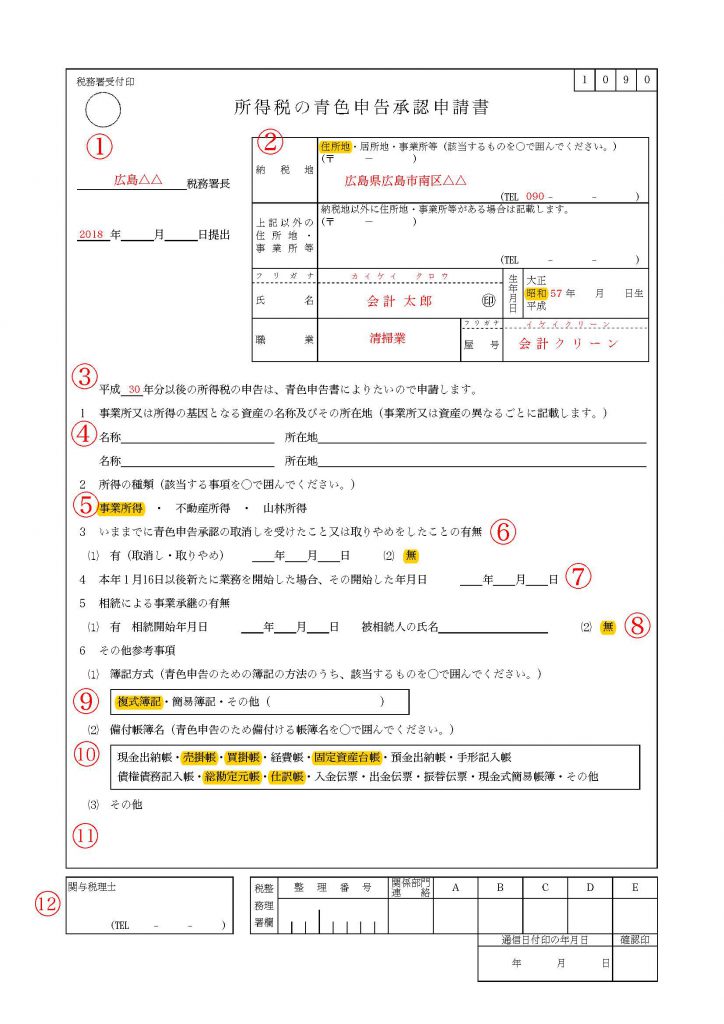

「所得税の青色申告承認申請書」の書き方と記入例をまとめましたのでご参考ください!

青色申告の申請については、この申請書(A4用紙)を1枚提出すればOKです!

| ① | 所轄の税務署名と、この申請書の提出日を記入します。 (所轄の税務署を調べるにはこちら → 国税庁ウェブサイト – 国税局の所在地及び管轄区域) |

| ② | 自宅を事務所として使っている場合には、住所地に丸をして住所を書きます。 電話番号は、事業主の携帯番号でも構いません。 |

| ③ | 青色申告の適用を開始したい年分の年号を記入します。 本ページ後述の申請期限も合わせて参考にして下さい。 |

| ④ | 複数店舗がある場合などに、「◯◯カフェ 広島店」のような書き方で記入します。 店舗や事務所が1つしかなければ、空欄で大丈夫です。 |

| ⑤ | 不動産所得や山林所得がない場合には、事業所得に丸をすればOKです。 |

| ⑥ | 過去に青色申告承認の取り消しを受けたことがなければ、無に丸をします。 |

| ⑦ | 個人事業を新規開業の場合には、開業日をこちらに記入します。 以前から事業運営している場合には、空欄で大丈夫です。 |

| ⑧ | 事業を継承したわけでなければ、無に丸をします。 |

| ⑨ | 青色申告で65万円控除を受けるには「複式簿記」に丸をします。10万円控除で良い場合には「簡易簿記」に丸をします。 |

| ⑩ | 65万円控除を受けるには、売掛帳・買掛帳・固定資産台帳・総勘定元帳・仕訳帳に丸をしておきます。(こちらに(現金出納帳、預金出納帳、経費帳は総勘定元帳に丸をすると大丈夫です。) 10万円控除の場合は、現金出納帳だけでも構いません。 |

| ⑪ | 何か特記事項があれば、記入しましょう。 |

| ⑫ | 確定申告の代行をお願いする税理士さんがいる場合などは記入します。 通常は空欄で構いません。 |

② 「居所地」は国外に住所があって、日本に居所がある場合に丸をしてその住所を記入します。

住んでいるところと事務所が分かれている場合には、事務所に丸をしてその住所を記入します。

納税地以外に事務所などがある場合は、その住所も記入します。

③ 通常は、この申請書を提出する年の年号を記入します。

ただし、申請書の提出が3月15日以降になってしまった場合、あるいは新規開業で開業日から2ヶ月以内に申請書を出せなかった場合は翌年の年号を書きます。 (後述の提出期限を参照)

⑨ 青色申告の控除額には、10万円控除と65万円控除があります。

青色申告の10万円控除は、さらに簡易簿記と現金式簡易簿記の2種類に分かれています。

この申請書は、青色申告したい年度の3月15日までに提出する必要があります。

例えば、2018年度分の税金を青色申告のルールで計算したい場合には、2018年3月15日までに青色申告申請書を提出しておく必要があります。

もし2018年に個人事業を新規開業した場合であれば、3月15日までではなく、開業日から2ヶ月以内に申請書を提出すればOKです。

申請書を出して承認され、青色申告をすることになったとしても、時間ないし面倒だから白色で確定申告したいな!ということであれば、白色申告することもできます。

黒田公認会計士事務所 公認会計士・税理士 黒田健治